インボイス制度がもうすぐ始まるけど、まだ何もしてない!

そもそもインボイス制度ってなに?

上記のようにお困りの方に向けて、インボイス制度のノウハウを図解で分かりやすく解説します。2023年10月1日からインボイス制度を利用したい場合は、遅くても7月ごろには行動しないと間に合いません!

ただし、業種によってはインボイス制度に対応する必要がない場合もあります。わけがわからないまま焦って登録してしまうと、無駄な税金を支払うことになるかも……

失敗しないように、インボイス制度についてしっかりと勉強していきましょう。

ちなみに、まるりはインボイスに登録して課税事業者になったよ!

インボイス制度とは

2023年10月1日からスタートするインボイス制度とは、インボイス(適格請求書)に必要な内容を含む「国が指定した書類」に記載すれば、仕入れにかかった消費税を控除できる制度のことです。

取引先がインボイス制度に対応していない場合や、自社が売上1,000万円以下の免税事業者の場合は対応する必要はありません。

ただし、取引先がインボイス制度に対応している場合は、自社が売上1,000万円以下の免税事業者であっても、インボイス制度に対応する必要が出てくるのです。

やばい!早くインボイスに登録しなきゃ!

と思ったあなたは要注意です。あなたが現時点で「免税事業者」である場合は、インボイス制度の登録には慎重になる必要があります。

なぜならば、免税事業者がインボイス制度に対応すると、今まで免除されていた「消費税」の納税が義務付けられるからです。今までクライアントさんからもらえていた消費税分がもらえなくなり、実質、売上が減少してしまいます。

そうは言っても、取引先がインボイスに対応しているのに免税事業者のままでいると、取引先が仕入れにかかった消費税を控除できなくなってしまいます。

取引先が消費税分を控除できなくなると、その消費税分を負担するよう言われるか、契約を切られてしまうことが予想されます。

以上のことから、売上が少ない個人事業主やフリーランスなどは、インボイス制度に対応する必要があるかどうかを慎重に検討する必要があります。

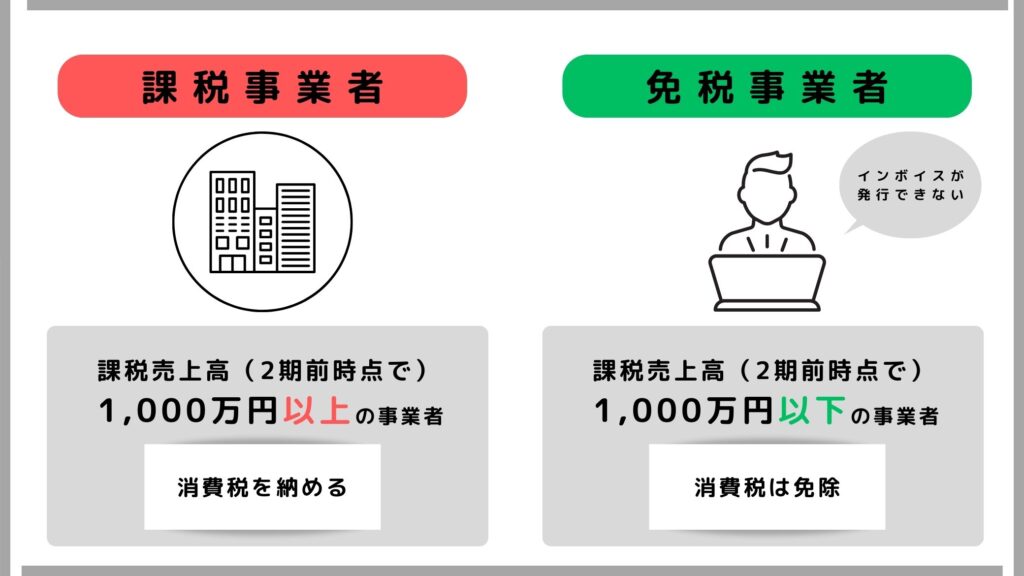

2種類ある事業者の形

事業者には大きく分けて「課税事業者」と「免税事業者」の2種類あります。

年間の課税売上高が1,000万円以上の事業者が「課税時事業者」であり、インボイス制度が始まる前から消費税を納める義務があります。

課税売上高が1,000万円以下の事業者は、消費税が免除されている「免税事業者」です。

インボイスが発行できるのは「課税事業者」のみで、免税事業者は発行できません。

売上が1,000万円以下だから関係ない!

と思ったあなたも要注意!!大いに関係あります。

なぜなら、何度も言っていますが、取引先がインボイスを発行できる「課税事業者」であった場合、売上高が1,000万円以下であってもインボイスを発行できる課税事業者にならないと、取引先が仕入れ控除をできなくなるからです。

取引先が課税事業者であっても、消費税を支払うのが嫌で免税事業者のままでいるとどうなるかは、後ほど説明します。

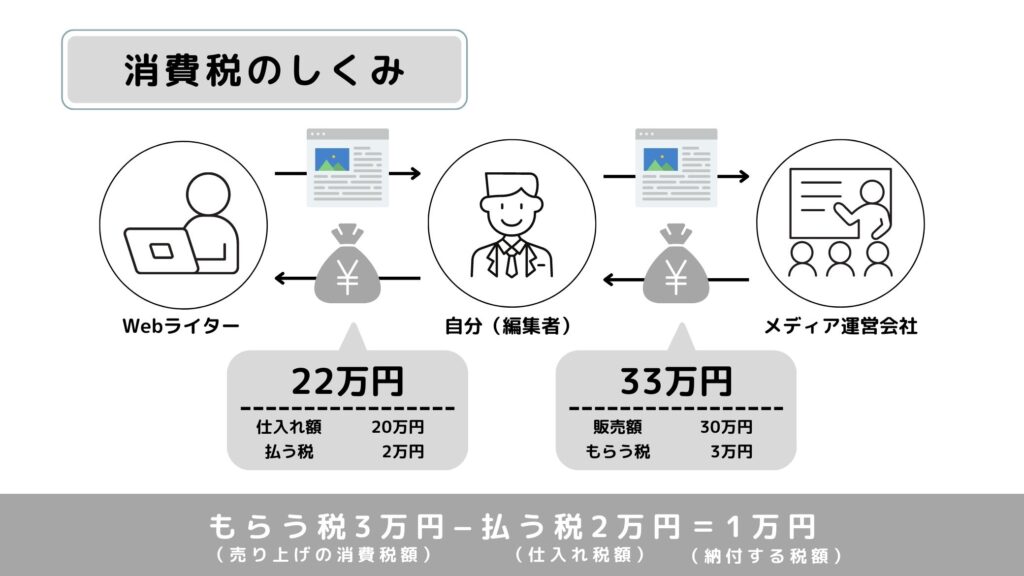

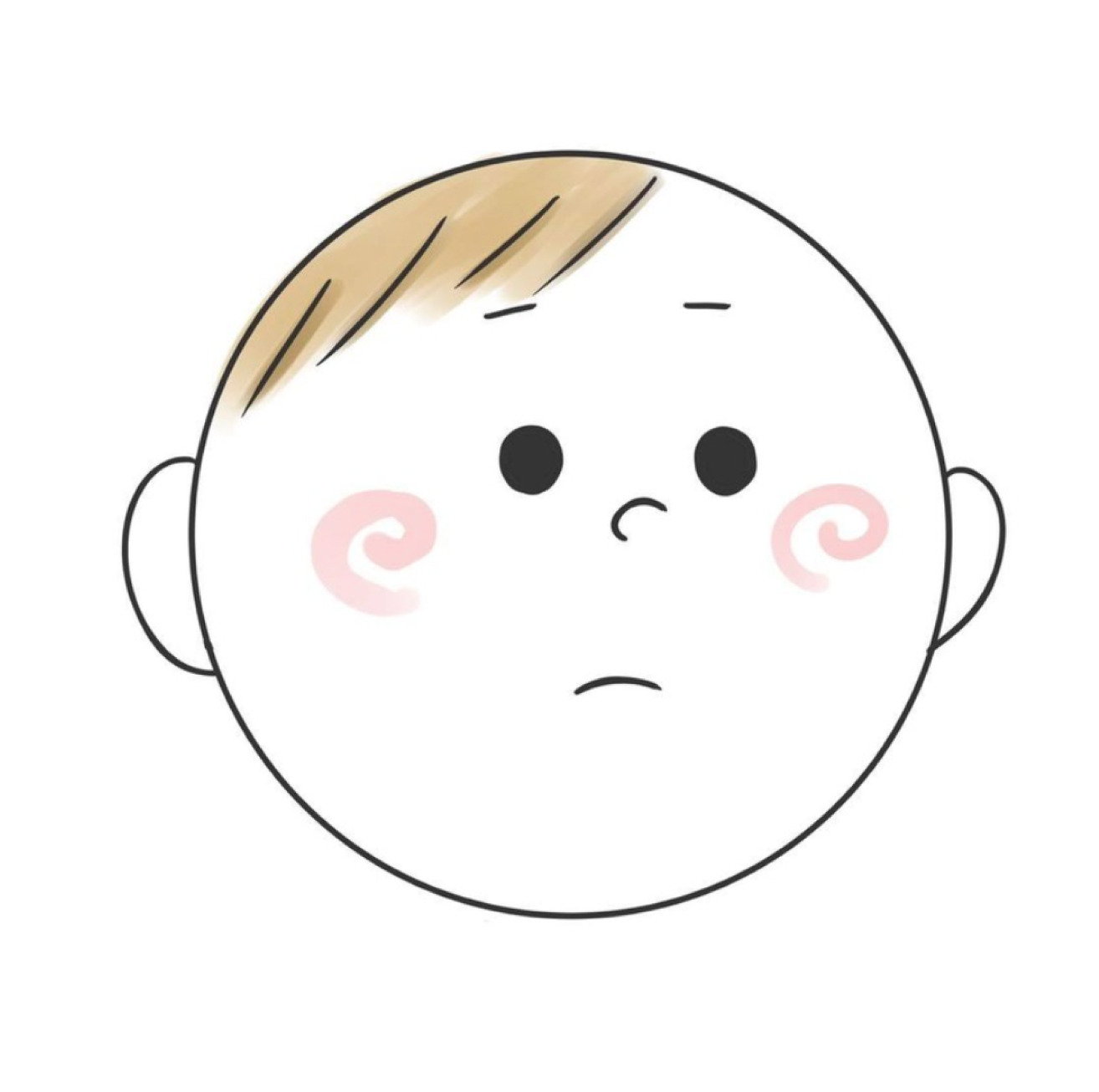

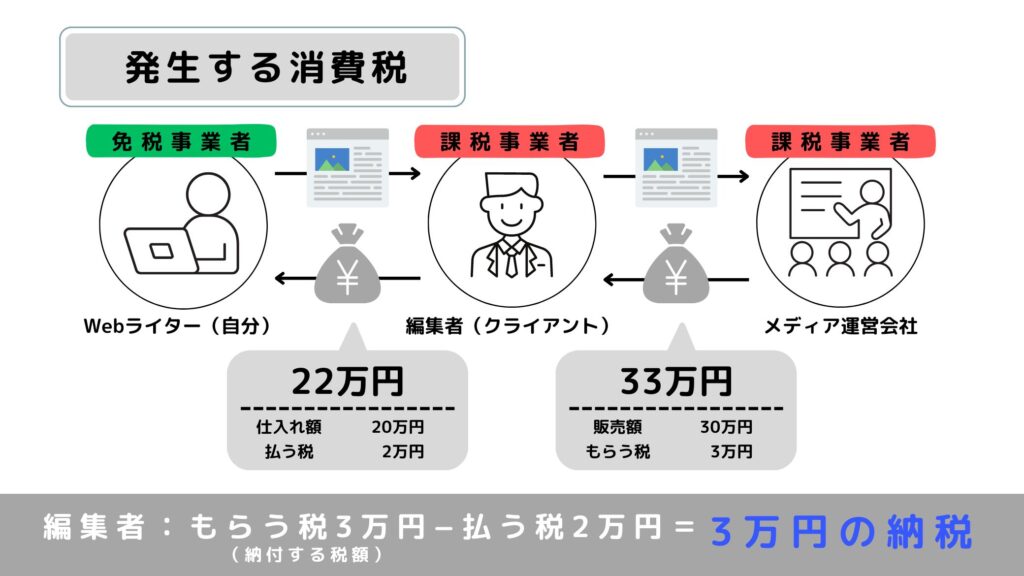

フリーランスなら知っておこう!消費税のしくみ

上記は「基本的な消費税のしくみ」です。インボイス制度は、この「基本的な消費税のしくみ」に新しい制度が追加されるイメージとなります。

まず、以下のように「仕入れにかかった費用」に10%の消費税がかかります。

| 仕入れ額 | 20万円 |

| 払う消費税(10%) | 2万円 |

「販売額」にも以下のように消費税がかかります。

| 販売額 | 30万円 |

| もらう消費税(10%) | 3万円 |

「基本的な消費税のしくみ」では、

もらう税3万円 − 払う税2万円 = 1万円 が支払う税金です。

上記のように、払う税2万円の税金が控除されることを「仕入税額控除(しいれぜいがくこうじょ)」といいます。

10/1より「仕入税額控除」を受けるためには「インボイス対応」が必須に

インボイス制度が始まると、「仕入税額控除」を受けるためには、双方のインボイス対応が必須となります。

たとえ年間売上1,000万円以下の免税事業者であっても、取引先がインボイス制度に対応している場合は、インボイスに登録する必要が出てくるというわけです。

インボイス制度開始後の消費税のしくみについては、下記で詳しく解説します。

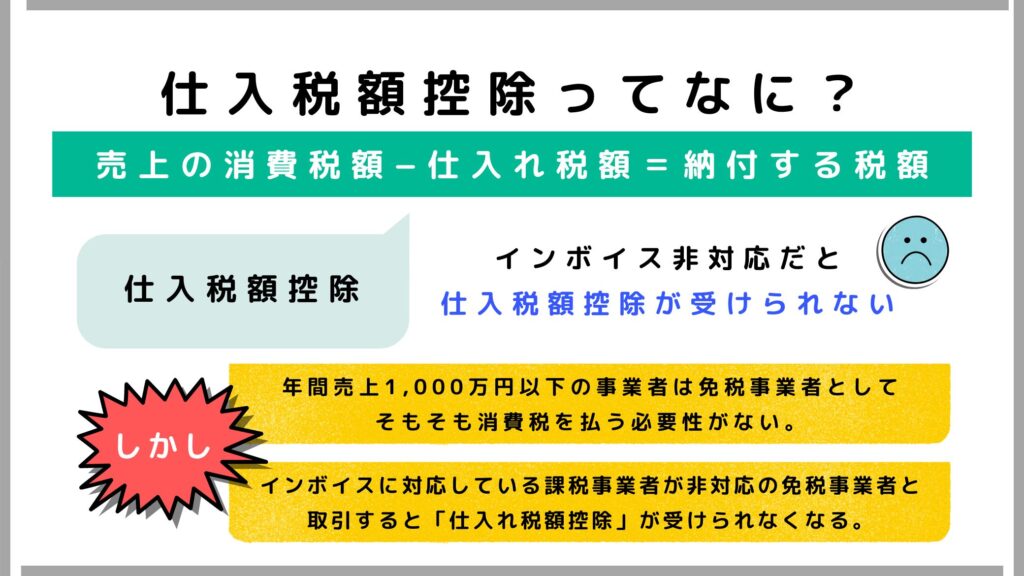

インボイス制度開始後の消費税のしくみ

インボイス制度が始まると、課税事業者(顧客)が、インボイス制度に対応した課税事業者に発注した場合であれば、今までと同じ計算方法で消費税を支払えます。

| 【双方がインボイスに対応している場合】 もらう税3万円 − 払う税2万円 = 1万円納税 |

しかし、課税事業者がインボイス制度に対応していない免税事業者に発注した場合は、仕入税額控除が受けられなってしまうのです。

| 【インボイス非対応の場合】 もらう税3万円 = 3万円納税 |

ただし、一般消費者や簡易課税事業者などの顧客よっては、インボイス対応が必要でない場合もあります。

上記については、後ほど詳しくご紹介します。

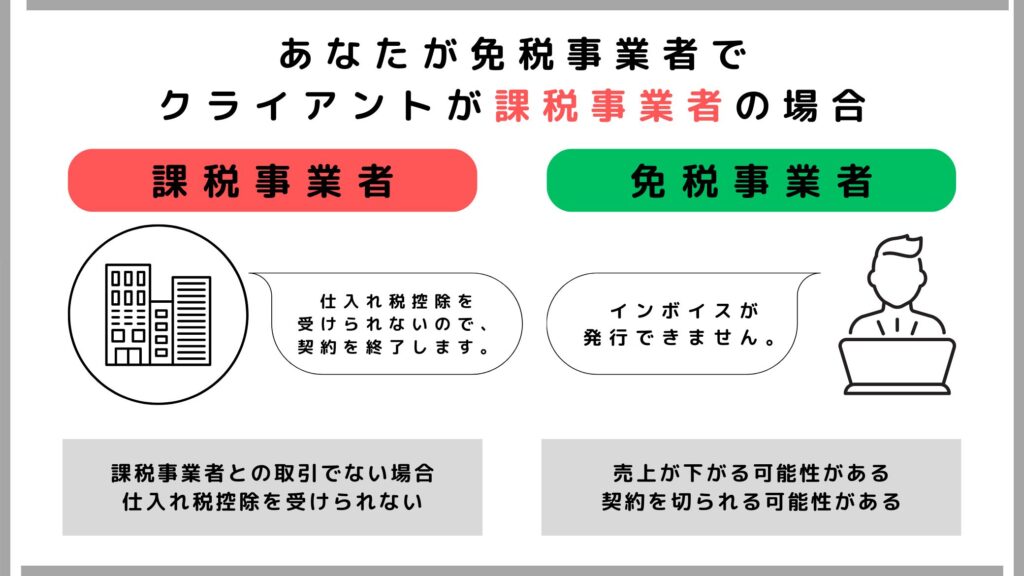

インボイス制度に登録しないとどうなるか

クライアント(顧客)が課税事業者の場合に、自社がインボイスに対応しない免税事業者のままであると、以下のように不利な立場になる可能性があります。

- 売上が下がる可能性がある

- 契約を切られる可能性がある

以下で具体的に解説します。

売上が下がる可能性がある

クライアント(顧客)の課税事業者が、自社が免税事業者のままでも取引を続けてくれる場合であっても、課税事業者が「仕入れ控除できない税金部分」を負担してほしいと交渉される可能性があります。

たとえば、以下のような状態が予想されます。

上記のような状態になると、クライアント(顧客)が費用面で不利になってしまいますよね。

そこで、本来クライアントが支払う税金分の1万円を差し引いた2万円分を負担して欲しいと交渉される場合が考えられるというわけです。

したがって、取引先が課税事業者で自社が免税事業者のまま取引を続ける場合、結局は自社の売上が下がる可能性が高まります。

契約を切られる可能性がある

クライアント(顧客)が課税事業者で自社が免税事業者の場合、契約を切られてしまったり、新しい契約が取れなくなったりしまう可能性も高まります。

一方的なインボイス登録要請の通告や取引完了後の減額などは法律違反となります(※1)が、契約を切るか切らないかはクライアントの自由です。

クライアントが自社との相談・交渉が面倒だと感じれば、契約を切られるでしょう。

(※1)参考:国道交通省「インボイス制度後の免税事業者との取引に係る下請法等の考え⽅」

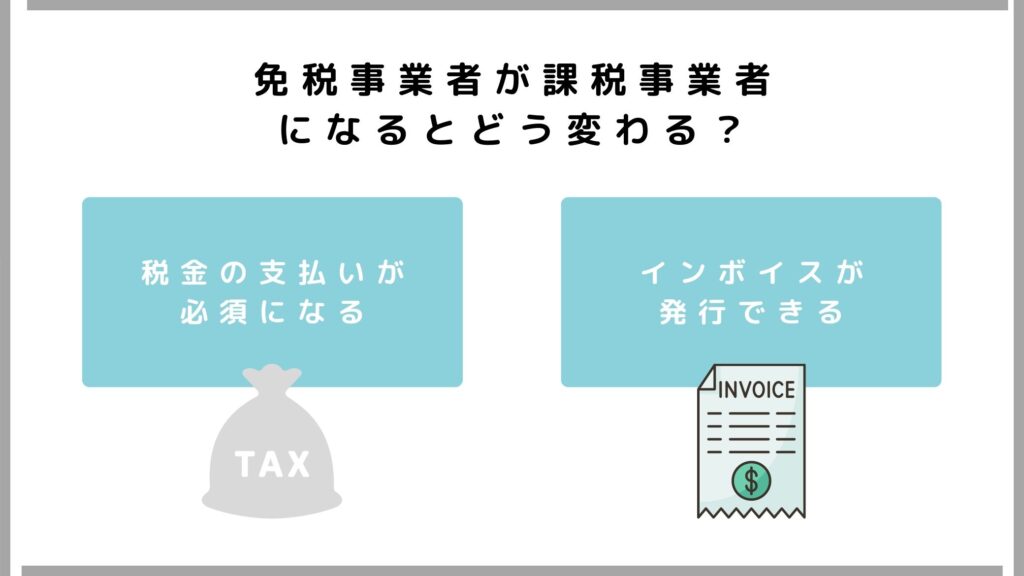

免税事業者が課税事業者になるとどう変わる?

免税事業者がインボイス対応の課税事業者になると、

- 税金の支払いが必須になる

- インボイス(適格請求書)の発行ができる

の2点が変わります。

今まで売上になっていた税金分を支払う必要が出てくるため、インボイスに登録するかは慎重に考えましょう。また、税金分の支払いを考慮した取引先との価格見直しや交渉も必要になります。

インボイス制度に登録しなくていい人

インボイス制度は、全員が対応する必要はありません。対応しなくても問題ない場合があります。

たとえば、以下の図のように、クライアント(顧客)が一般消費者だけの場合や取引先(顧客)が免税事業者などの場合は対応する必要がないです。

課税事業者にならなくても良いのになってしまうと、余計な税金を支払う義務が生じます。自社が本当にインボイス対応が必要なのか確認し、焦ってインボイス制度に登録してしまわないよう注意しましょう。

- クライアント(顧客)が一般消費者だけ

- クライアント(顧客)が免税事業者

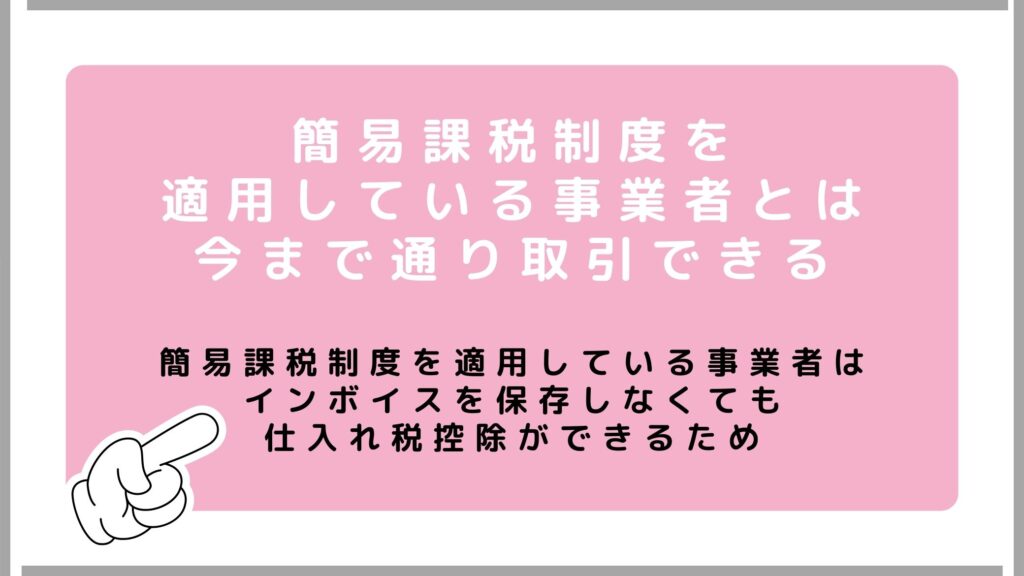

- 顧客が簡易課税事業者

- 顧客の承認が得られる場合

上記の場合、インボイスの対応は必要ありません。

簡易課税制度を適用している事業者は、インボイスを保存しなくても仕入税額控除ができます。今回は、簡易課税制度の詳細は省きます。

ただし、将来的にインボイス制度に対応している課税事業者と取引する可能性がある場合は、インボイスに対応していないと契約に不利になる可能性もあります。

インボイス制度に対応するかどうかは慎重に考えましょう。

インボイス制度の登録は23年9月初旬まででも間に合う!

インボイス制度は当初、2023年3月31日までの登録が必要でしたが、「令和5年度税制改正の大綱」の改正により、9月初旬までに手続きが全て完了していれば、間に合うこととなりました。

ただし、登録完了までに最大3ヶ月程度かかるため、7月中には手続きを始める必要があります。

1適格請求書等保存方式に係る見直し

令和5年度税制改正の大綱(4/10)

……

(4)適格請求書発行事業者登録制度について、次の見直しを行う。

①免税事業者が適格請求書発行事業者の登録申請書を提出し、課税期間の初日から登録を受けようとする場合には、当該課税期間の初日から起算して15日前の日(現行:当該課税期間の初日の前日から起算して1月前の日)までに登録申請書を提出しなければならないこととする。この場合において、当該課税期間の初日後に登録がされたときは、同日に登録を受けたものとみなす。

つまり、定義としては、10月1日の15日前にあたる9月15日ごろまでに申請が終了していれば、10月1日からインボイス制度を利用できるようになるというわけです。

ただし、書類の不備や直前の混雑も想定され、9月15日ギリギリだと間に合わない可能性が高いです。インボイスの登録を考えている方は、余裕を持って申請しましょう。

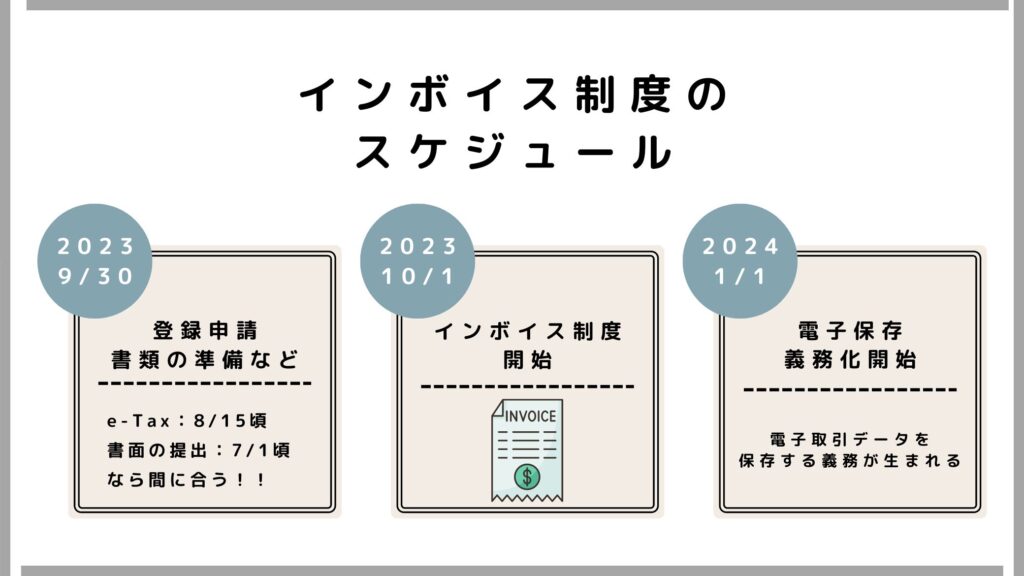

インボイス制度のスケジュール目安は以下のとおりです。

インボイス制度の申請方法は主に2つあり、申請方法(e-Tax・書面)によって、2023年10月1日(インボイス制度開始)に間に合う期間が異なります。

国税庁による資料『適格請求書発行事業者の登録件数及び登録申請書の処理期間について(5/12時点)』を参考に、登録申請書を出してから登録完了までにかかる期間を算出すると、以下の通りになります。

▼書面での申請の場合:約3ヶ月 → 7月1日ごろまでの申請なら間に合う?

どちらもギリギリの目安であり、またどんどん登録通知までの期間が伸びてきているため、もう少し早い段階で提出することをおすすめします。

フリーランスがするべきインボイス制度の対策

フリーランス(免税事業者)がするべきインボイス制度の対策は以下の通りです。

適格請求書発行事業者(課税事業者)になるかを判断する

まずは、インボイス制度に対応するメリット・デメリットをしっかりと理解し、適格請求書発行事業者(課税事業者)になるかどうか判断しましょう。

以下で、適格請求書発行事業者(課税事業者)に「なる場合」と「ならない場合」の対策を説明します。

適格請求書発行事業者(課税事業者)になる場合

免税事業者から適格請求書発行事業者(課税事業者)になることを決めたら、以下の2点を早急に判断必要があります。

支払うべき税金を減らせる方法です。しっかり読み込んでください。

- 簡易課税制度を検討する

- 2割特例の利用を検討する

1. 簡易課税制度を検討する

適格請求書発行事業者(課税事業者)になることを決めたら、次に「消費税簡易課税制度選択届出手続」を提出するかどうかを選択する必要があります。

フリーランスで免税事業者から課税事業者になった場合は、基本的には、次で説明する「2割特例」を適用した方が税負担が少なくなりますが、今後確実に必要な知識になるため、しっかり予習しておきましょう。

簡易課税とは、実際に支払った消費税額に関わらず、業種ごとに規定された標準的な「みなし仕入率」を使用して、消費税を簡易的に計算する方法です。

つまり、実際にかかった消費税額を計算せず、業種の規定に基づいて簡単な方法で税金を申告できます。

【簡易課税のみなし仕入率】

第1種事業:卸売業 90%

第2種事業:小売業 80%

第3種事業:製造業 70%

第4種事業:飲食店業・1〜6以外の事業 60%

第5種事業:運輸通信業・金融や保険業・飲食店業を除くサービス業 50%

第6種事業:不動産業 40%

ライター・デザイナー・イラストレーターなどのフリーランスの場合は、第5種事業のサービス業が該当します。

つまり、フリーランスのライターが簡易課税を適用した場合、年間売上高の消費税の50%を納税すれば良いということです。

| 売上高(第5種事業) | 500万円 |

| 消費税額(10%) | 50万円 |

| 納税額(消費税の50%) | 25万円 |

第1種事業者が簡易課税を適用した場合は、年間売上高の消費税の10%を納税します。

| 売上高(第1種事業) | 500万円 |

| 消費税額(10%) | 50万円 |

| 納税額(消費税の10%) | 5万円 |

簡易課税を利用するためには、課税売上高が5,000万円以下である必要があるため注意しましょう。また、一度簡易課税を選択すると2年間は変更できません。

2. 2割特例を利用するか検討する

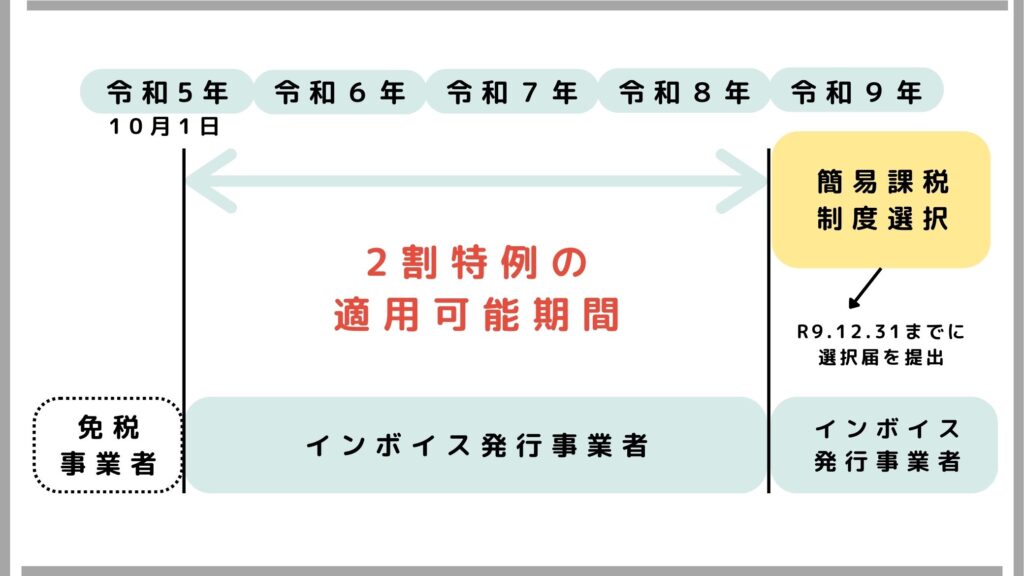

令和5年度税制改正で、免税事業者が課税事業者になった場合、2026年9月30日(令和8年)までの3年間限定で納税額が2割になる特例が設けられました。

1適格請求書等保存方式に係る見直し

(1)適格請求書発行事業者となる小規模事業者に係る税額控除に関する経過措置

令和5年度税制改正の大綱(4/10)

①適格請求書発行事業者の令和5年10月1日から令和8年9月30日までの日の属する各課税期間において、免税事業者が適格請求書発行事業者となったこと又は課税事業者選択届出書を提出したことにより事業者免税点制度の適用を受けられないこととなる場合には、その課税期間における課税標準額に対する消費税額から控除する金額を、当該課税標準額に対する消費税額に8割を乗じた額とすることにより、納付税額を当該課税標準額に対する消費税額の2割とすることができることとする。

ライター・デザイナー・イラストレーターなどの第5種事業の場合は、以下のような納税額となります。

| 売上高(第5種事業) | 500万円 |

| 消費税額(10%) | 50万円 |

| 納税額(消費税の2割) | 10万円 |

第1種事業の方は簡易課税のほうがお得ですが、第3種事業〜第6種事業にあたる方は3年間の「2割特例」を利用すると良いでしょう。

免税事業者が課税事業者になった場合が対象となるため、課税売上高が1,000万円以上である・資本金が1,000万円以上の新設法人であるなどの場合は適用されません。

ちなみに、2割特例の利用の有無は、事前の届出は不要です。消費税申告時に選択できるので、特別な手続きは必要ありません。

【2割特例(インボイス発行事業者となる小規模事業者に対する負担軽減措置)の概要】

(4)2割特例の適用に当たっては、事前の届出は必要なく、消費税の申告時に消費税の確定申告書に2割特例の適用を受ける旨を付記することで適用を受けることができます。

2割特例(インボイス発行事業者となる小規模事業者に対する負担軽減措置)の概要

なお、2割特例の適用可能期間(3年間)経過した後に簡易課税を適用したい場合は、2027年(令和9年)年12月31日までに選択届出書を提出すれば、2027年(令和9年)分の申告より利用できます。

フリーランスの皆さんは、簡易課税を2割特例の適用可能期間後は、簡易課税の導入を検討しましょう。

適格請求書発行事業者(課税事業者)にならない場合

免税事業者から適格請求書発行事業者(課税事業者)にはならないと決めた場合、取引先に取引が継続できるか確認しましょう。

継続できる場合は、税の負担方法について話し合っておくと良いです。

適格請求書はどうやって作る?

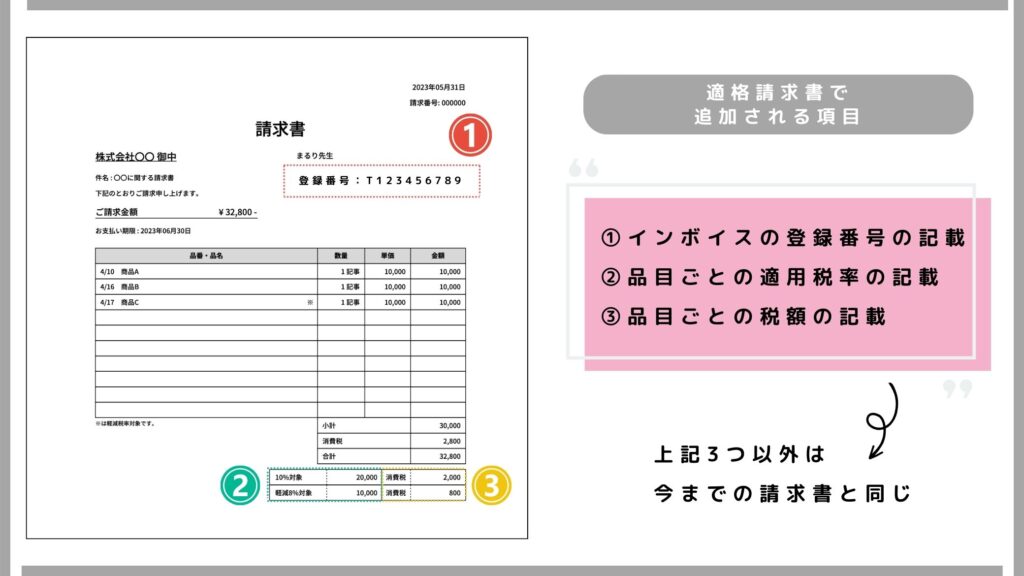

適格請求書発行事業者(課税事業者)になる場合、インボイスの登録だけでなく、適格請求書を発行する必要が出てきます。

インボイス制度における2種類の請求書は以下の2つです。

- 適格請求書

- 簡易適格請求書

それぞれの請求書の作成方法を説明します。

適格請求書

適格請求書は、フリーランスがメインで使用する請求書です。

基本的なフォーマットは今までと大きく変わりません。今まで必要だったフォーマットに、下記の3つの必要な情報をプラスするイメージです。

2. 品目ごとの適用税率の記載

3. 品目ごとの税額の記載

ここで使用している請求書フォーマットはMisoca(ミソカ)の請求書です。インボイス対応の請求書を作成してくれるので、ぜひチェックしてみてください。

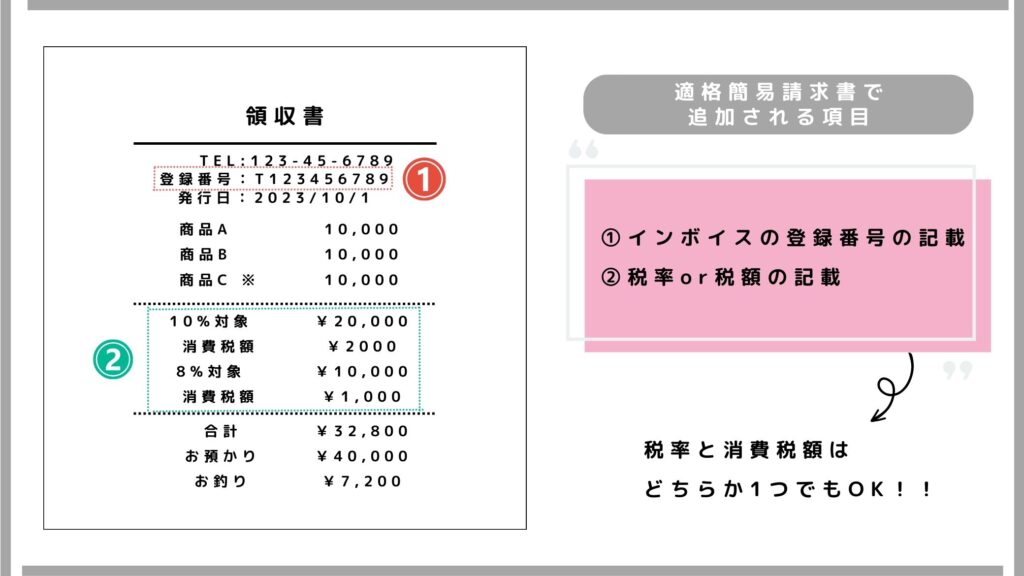

適格簡易請求書

適格簡易請求書は、不特定多数の顧客を対象に事業を行う以下の業種の人が使用できます。

飲食店業

写真業

旅行業

タクシー業

駐車場業

その他これらの事業に準ずる事業

適格簡易請求書も、今までの内容にプラスでインボイス登録番号と税率or税額の記載をすれば問題ありません。

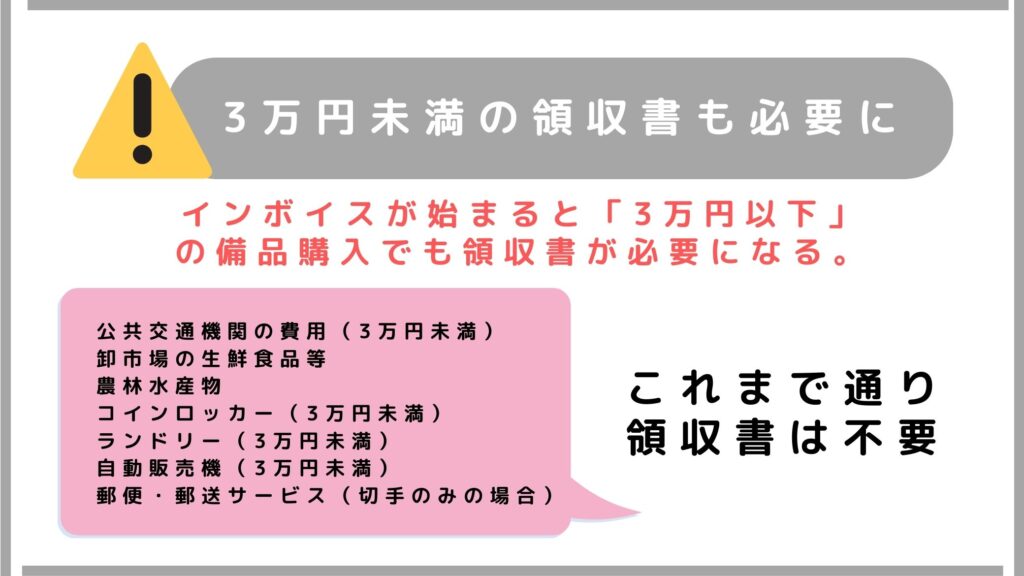

3万円未満の領収書の保存も必須に!

今まで帳簿のみの保存で認められていた3万円未満の領収書も、仕入税額控除を受けるためには7年間保存する必要が出てきました。

ただし、以下の領収書はこれまで通り不要です。

① 適格請求書の交付義務が免除されるP13「交付義務の免除」 ①④⑤に掲げる取引

・公共交通機関である船舶、バス又は鉄道による旅客の運送(3万円未満のものに限ります。)

・自動販売機・自動サービス機により行われる課税資産の譲渡等(3万円未満のものに限ります。)

郵便切手を対価とする郵便サービス(郵便ポストに差し出されたものに限ります。)

② 適格簡易請求書の記載事項(取引年月日を除きます。)を満たす入場券等が、使用の際に回収される取引③古物営業、質屋又は宅地建物取引業を営む事業者が適格請求書発行事業者でない者から、古物、質物又は建物を当該事業者の棚卸資産として取得する取引

④適格請求書発行事業者でない者から再生資源又は再生部品を棚卸資産として購入する取引

⑤従業員等に支給する通常必要と認められる出張旅費、宿泊費、日当及び通勤手当等に係る課税仕入れ

適格請求書等保存方式の概要

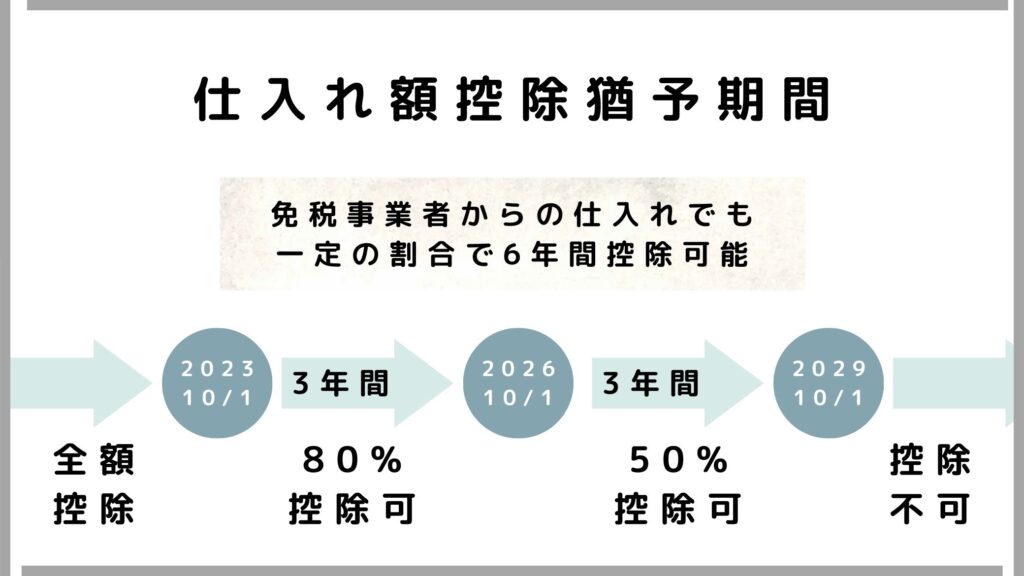

2029年までの経過措置とは?

課税事業者が免税事業者に発注する場合でも、2029年(令和11年)までであれば、一定の割合で仕入れ税額が控除されます。具体的なイメージは以下の通りです。

インボイスに対応していない免税事業者からの仕入れであっても、2023年から3年間は80%控除が可能であり、2026年から3年間は50%控除が可能です。2029年からは控除できなくなります。

インボイスの登録に迷っている方は、経過措置とともに様子を見るという手段も選べます。

インボイス制度に抜け道はない!

インボイス制度について詳しく解説しました。

難しいことは誰もが避けたいものですが、フリーランスとして生き残っていくためには、インボイス制度の概要は必ず必要になる知識です。

あなたが現時点で免税事業者の場合は、課税事業者になるかならないかを慎重に判断してくださいね!

フリーランスの皆さんが健やかに過ごせますように。

不安なことがあれば、まるり先生に気軽に相談してください!